豪華な返礼品が話題のふるさと納税。都市部では税収が激減、住民サービスにも影響が?

ふるさと納税が2008(平成20)年度にはじまって早10年。そのコンセプトもさることながら、ふるさと納税のお礼として各自治体から届く豪華な返礼品も話題になり、ネット上では数々のポータルサイトも登場し、品物も選びやすくなっています。

しかしその一方、さまざまな問題も指摘されており、ふるさと納税が「地方をダメにする」「ふるさと納税は是か非か」という議論も巻き起こっています。創設10年目にして総務省が対応に乗り出したほか、特にふるさと納税によって税収が激減した自治体は、その対策に迫られていますが、ここであらためて、ふるさと納税について考えてみたいと思います。

10年目にしてあらためて……「ふるさと納税」とは

「ふるさと納税で日本を元気に!」と銘打たれた「ふるさと納税制度」は、名前に「納税」とつくものの税金を納めるわけではなく、正確には都道府県や市区町村など応援したい自治体に寄附ができ、寄附金が所得税・住民税の控除の対象となる制度のこと。

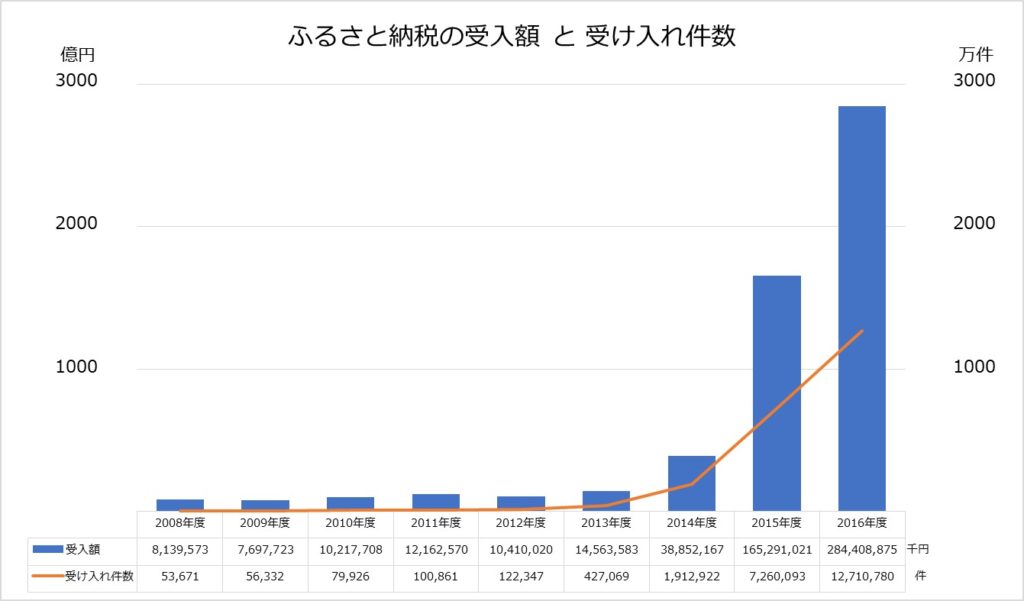

ただし、自治体に寄附を行った場合、寄附金税額控除(特定団体への寄附時に個人住民税の一部が控除される制度)によって、その金額の一部が所得税や住民税から控除されます。これが「ふるさと納税」となります。ふるさと納税の受入額は年々増加しており、2016年度には約2844億円、利用件数も1271万件を超えました。特に2014年度以降の伸び率は急激に高まっていることが図からも一目瞭然です。

ふるさと納税の控除額

ふるさと納税の控除額には一定上限は設けられていますが、原則、寄附額の2000円を超える部分全額となります。※控除額は所得税からの控除(ふるさと納税を行った年の所得税から)と、住民税からの控除(ふるさと納税を行った翌年度の住民税から)に分けられます。

さらに、控除額の上限は家族構成や給与収入によっても異なります。例えば、2000円を差し引いた全額が控除される納税額については、目安給与収入が400万円、夫婦と中学生以下の子どもが1人いる場合、3万3000円となります。具体的な計算方法については、市区町村のHPのほか総務省HPにも寄附金控除額の計算をできるエクセルシートが添付されていますので、活用するとよいかもしれません。

あわせて、百花繚乱ともいうべきふるさと納税に特化したポータルサイトが続々オープンしている点も見逃せません。下記はあくまで一例ですが、

●寄附によるポイント還元No.1の「楽天ふるさと納税」

●寄附枠大の高所得者におすすめの「ふるなび」

●お礼の品が届くまでのスピードが早い「さとふる」

●女性におすすめの「noma-style」

●御礼の品の比較に便利な「ふるさとチョイス」

●ポイント制がウリの「ふるぽ」

●寄附でマイルが貯まる「ANAのふるさと納税」……などさまざま。これは迷いますね。

ふるさと納税による控除方法

ふるさと納税で控除を受けるには、ふるさと納税を行った翌年に確定申告が必要になります。その際に寄附をした自治体からの受領書などが必要です。

また、2015年には給与所得者など、確定申告の必要ない個人や家庭の手続きを簡素化するため、「ふるさと納税ワンストップ特例制度」がスタート。ふるさと納税で寄附した先の自治体が5団体までであれば、各自治体に申請することで翌年度の住民税から、所得税控除額もあわせた全額が控除されます。

「地方創生」の一環として誕生したふるさと納税の狙い

大都市圏への人口流入による東京一極集中、過疎化と高齢化、地方産業の疲弊などを鑑み、第二次安倍内閣が2014年に掲げた政策のキーワード「地方創生」。その一環として誕生した国家主導のふるさと納税では、すぐさま地方側の返答品合戦が始まっていくことに……。

思い返せば、かつて第一次産業が主だった時代には人はその土地に生まれ、その土地で生涯を全うすることが一般的でした。しかし移動手段が充実したことで生まれ育った土地以外へ行くことが容易となり、メディアでは都会の華やかさが盛んに報じられるように……。

結果、生まれ育った地方の自治体の公的サービスを受けて育ったものの、成人後の納税段階になって東京や大阪などの大都市圏で暮らし始め、同時にその地に税金を納める……、そんなケースが日本での一般的なものになっていくことに。

こうした時代の趨勢の中、生まれ育った自治体に寄附で恩返しをしたり、あるいは応援したい地方の自治体をサポートできる点が、ふるさと納税制度の大きな魅力といえます。それぞれの寄附金の使い道については各自治体で公表している場合もありますし、自治体によっては自らが使い道を選べるケースも。こうしたフレキシブルさもふるさと納税の魅力のひとつといえるでしょう。

返礼品に「土地提供」というケースも!

なんといっても、ふるさと納税の最大の魅力は返礼品です。返礼品は、各自治体が寄附に対するお礼として、その自治体の特産品などを送るというもの。しかしこの場合、ふるさと納税による寄附(出費)は返礼品を購入するためのものではありません。あくまで一時所得とされ、年間50万円までは課税対象になりません。

メリットも多いふるさと納税ですが、一方で問題点も多数指摘されています。

中でもしばしば話題となるのが、返礼品の是非です。全国の自治体1788団体(都道府県47団体、市区町村1741団体)中94.2%にあたる1684団体が返礼品を用意していますが、本来、寄附金を集めるために各自治体が、返礼品を他地域より豪華なものにしようと競争を激化させた結果、返礼品にかかる費用が上昇することに……。

返礼品調達にかかる費用は全体でも38.4%と4割近くになり、中には返礼品に土地を提供しようとして総務省から“待った”をかけられた自治体も。激化したうえでの土地提供ということなのでしょうが、悪循環の中で冷静さを欠いている様子が窺えます。

返礼品を転売・現金化する悪質なケースも

言い換えてしまえばわずか2000円の負担によって、2000円の対価以上の高額商品が手に入る制度であることから、返礼品を目的に寄附するとなると、ふるさと納税の意味合いは大きく変化します。一部には「寄附金が地元業者に貢献するならいい……」という意見もありますが、いまではその土地の特産品とはいえないものまで返礼品として扱われているケースも出現!さらには寄附する側においても、返礼品を転売・現金化して利益を得るといった悪質なケースも報告されています。

また、収入の多い人ほど控除額が多い点も問題視されており、富裕層の節税対策としてふるさと納税が利用されているケースも見逃せません。こうした様々な問題を抱えながら、それでも返礼品の競争が止まらない背景には、人気のない返礼品では寄附金が集まらない……、さらには返礼品調達費の割合が高まることで、寄附を受けてもその大部分が返礼品購入費用などに充てられる……といった負のスパイラルや切実な現実を自治体が抱えている点も問題視されています。

東京、地方双方に波及する問題点

東京都では特別区23区の税収が激減し、区政に影響をおよぼしています。その減収分の税収があれば、保育園がいくつも開園できるといった区もあるほどで、このままでは住民の暮らしを支えるサービスに支障をきたす可能性も指摘されています。

さらに、ふるさと納税を利用する人は都市部での生活者とは限りません。地方に暮らす人も同じようにふるさと納税を活用しており、そうしたケースでは住民が他の自治体へ寄附をしてしまうことで、ただでさえ少ない税収入がますます減少してしまうという本末転倒ぶりも内包しているのです。

何より、震災の復興支援として多くの人が活用したふるさと納税制度だけあり、「ふるさと人をつなぐ」という有意義な制度として今後もさらに発展していってほしいものですが、最近では故郷を離れた人のための返礼品として「お墓参りの代行サービス」なるものも登場しているそう。そうした問題や現実を踏まえ、創設10年のいまこそ、ふるさと納税制度を見直す時期なのかもしれません。

*数字はいずれも、総務省「ふるさと納税に関する現況調査結果」(2017年7月4日)より

参考:総務省 ふるさと納税ポータルサイト

≪記事作成ライター:林 明≫

翻訳通訳会社などでの勤務を経て、現在は専門誌の出版社で編集記者として取材、執筆に従事。海外留学時に、日々の暮らしの中で物価が急激に上昇していくのを目の当たりにし、「生活とお金」に興味を持つ。

関連記事:

→海外投資/オフショアファンドの窓口【IFA無料紹介サービス】

→日本と世界の学資保険比較!元本保証140%の海外積立商品

→海外積立投資メイン3社の比較と評判

→ヘッジファンドは投資信託比較で手数料10倍!でもリターンは3倍!?