6月は実にイベント盛りだくさんの為替市場ですが、まず第一弾として危惧された8日の相場は事前の市場の危惧の念ほど荒れた展開にはならず、なんとか一山越えた感があります。

6月8日は心配された相場大幅変動は回避

ECB理事会は現状維持を貫き、緩和措置も少なくとも12月までは継続を明言していますから、今後出口戦略の模索は続くとしてもユーロがECBの政策にあわせて大きく買い戻される可能性は低いままとなりました。

また同日午後11時から開催されたコミー長官の議会証言もトランプの言動に相当な問題があることはつまびらかになりつつも、決定的な犯罪性に結びつくようなネタが飛び出すことはなく、株価にもドル円にも大きな影響を与えることなく通過した感があります。

さらに、英国議会選挙はせっかく前倒しをしたにもかかわらず、結果はハングパーラメント・宙ぶらりんの状況となり、問題はさらに混沌としつつあります。

ただ、為替相場のほうは決定的な暴落などは回避され、結果的には大きな混乱をもたらすことにはならなかったようです。

新政権発足時の米国株式市場の相場にはアノマリーが満載

さて、いよいよここからは6月14日(日本時間15日早朝3時)のFOMCにおける追加利上げが大きな関心になりますが、すでに市場では0.25%の利上げは織り込まれており、その後の相場がどう動くことになるのかに市場の関心も集まりつつある状況です。

ただ、米国の大統領が代わって新たに政権がスタートする年は株式市場に様々なアノマリーが存在することとなり、為替市場にもこうした株価の影響が大きな影響を与えることになる点には相当な注意が必要になります。

新政権誕生後相場がもつのは6月までというアノマリー

米国は新たな大統領が登場した年には必ず株価が大きく下落するアノマリーがあります。

6月ぐらいまでは毎回それなりの相場になりますが7月以降大きく下落するのが確実なアノマリーとなっていることからトランプ政権での相場のここからの動きが気になるところです。

とくにトランプ政権は株高からスタートしている政権だけにここからは下落することしかないという特別な状況にあることもこのアノマリーを踏襲しやすくなっているといえます。

民主党から共和党に政権が移行すると移行年は株価大幅下落アノマリー

さらにこの新政権アノマリーで気になるのが民主党から共和党に政権が移行した年に例年以上に相場が大きく下落するということです。

2001年のブッシュ政権誕生時にはワールドトレードセンターの不幸なテロ事件もあり相場は大きく下落することになりましたが、それ以前にもITバブルが完全にはじけた状態でしたから、株式市場にも為替市場にも大きな影響がでたのは記憶に新しいところです。

ヒンデンブルグオーメンも点灯

今、米国の株式市場で話題になっているのはヒンデンブルグオーメンが点灯したことです。

ヒンデンブルグ・オーメンは、「ヒンデンブルグの予兆」とも呼ばれ、米国株式市場のテクニカル的な株価暴落の前兆とされるシグナル(サイン)をいいます。これは、高値・安値銘柄数や移動平均線などを基に算出するテクニカル分析の概念(株価の先行きに警鐘を鳴らすもの)の一つで、盲目の物理数学者であるジム・ミーカ(Jim Miekka)が導き出したと言われています。

一般にヒンデンブルグ・オーメンは、リーマンショック後の2010年8月に現れた際に、マーケットで話題となって知られるようになり、当時は、バーナンキンFRB議長が「QE2(量的緩和第2弾)」を示唆したことで暴落は回避されました。

引用元:http://www.ifinance.ne.jp/learn/technical/hindenburg.html

このヒンデンブルグオーメンはNY市場の急落を予告するシグナルとして恐れられていますが、米国では5%以上の株価下落が生じる可能性が77%、クラッシュが起きる可能性が41%、重大な下落が生じる可能性が24%とされており、市場参加者が嫌がるリスクシグナルとなっているのです。

とくに足元の米国市場のように株価が最高値を更新し、闇雲にVIX指数が下落している状況では注意が必要です。

直近ではこのヒンデンブルグオーメンが点灯してその後すぐに相場が暴落したケースはありませんが、過去の事例を見ていますと少なからず関係がありそうなものといえます。

各相場間の相関性が失われる状況に

もう少し実利的な部分で今の相場を見ていきますと、今年はじめあたりから徐々に金融市場の各商品の相関性が崩れ、個別の相場が勝手に走り始めている状況も非常に気になる部分となってきています。

確かに株式、債券、為替、コモディティといった各分野は相関なり逆相関なりなんらかの関係性をもって動いてきたものですが、足元の相場は債券金利と為替は連動するものの、株と債券はまったく連動感がなく、FRBの利上げが迫っても株価はお構いなしで上昇し、債券金利は将来的な市場見通しに悲観的なのか、金利がまったく上昇しない状況が続いている状況です。

この5月にモルガンスタンレーが自社の顧客宛に配布したレポートによりますと、このような金融市場の各資産が相関性を失って勝手に動きだすのはバブル相場の末期によく起きるものとされており、ここから相場が下落することを示唆するものとしてかなり注意が必要であることを呼びかけています。

6月FRBの利上げが相場下落のきっかけになる可能性

足元では、米国の追加利上げ0.25%程度はほとんど経済への影響はないと楽観的な見方も広がっていますが、この利上げが実現しますと、利上げ開始から都合4回目となることから、それなりの影響が経済に示現しはじめる時期であるとの指摘も強く出始めています。

とくに米国は個人消費がGDPの7割を超えているだけに消費が経済を支えていることは間違いありませんが、すでにクルマの販売も住宅販売にもかげりが出始めていることは間違いなく、金利の上昇は企業収益の減少にもつながることから、この利上げ以降市場に急激な変化が顕在化するかどうかに関心が集まりつつあります。

株式市場が利上げに耐え切れなくなればなんらかのサインが出始めることになりますし、暴落とはならないにしてもそれなりの下落がはじめる可能性は否定できません。

実際に過去の利上げ後の動きを見てもドル円も株式も両方大きな調整に直面していますから、この夏相場が大きく下落する可能性は十分にあるといえます。

暴落のサインをみつけるのは至難の業

いろいろな兆候がでてくると相場が危ないという話はよく市場でも耳にすることですが、実際には相場の暴落や大幅下落のタイミングをぴたりと予測することほど難しいものはないのが実情で、とくにその時期を見極めるのは地震を予知するのよりも難しいとの指摘があるほどです。

したがって、ここから常に下落を意識してロングでは常にタイトなストップを入れておくことを忘れないとか、トレーリングストップを利用するなどの下落対抗手段を講じることが必要なることは言うまでもありません。

ただ、6月15日以降はまず、相場に変化が起きるかどうかを一旦確認することが重要になりますし、7月は日ごろ以上の注意が必要となる時期といえそうです。

イールドカーブの変化がひとつの見極めサイン

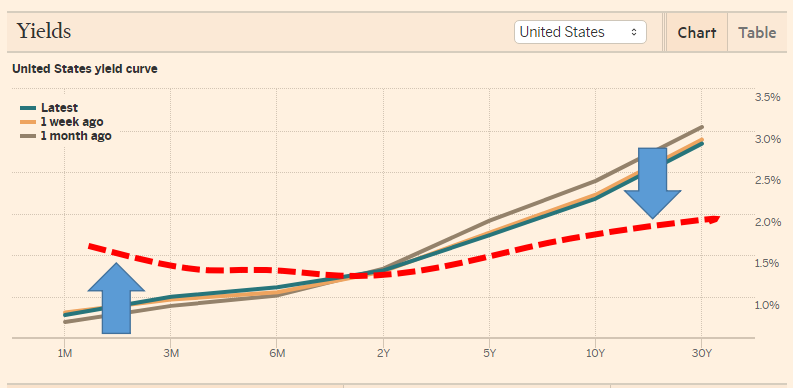

各国の債券金利は長短のスプレッドの差をイールドカーブとして表示したものをチェックすることができますが、このイールドカーブがフラット化した場合株式市場が大きく下落する兆候になるとも言われており、これを目安にする投資家は増えています。

直近の最新状況はFTのサイトでも確認ができますが、このイールドカーブの短期金利だけが持ち上がり、中央銀行ではコントロールできない長期金利が下落してフラットな状態になると米国でも過去に必ず大きな相場下落が起きていることは認識しておくべきでしょう。

とくにリーマンショックの直前にもこうした兆候がはっきり現れていましたから足元の相場におけるリスクを占う上ではかなり精度の高いインジケータということができそうです。

※イールドカーブのフラット化

6月のFRBの利上げ直後に相場が暴落すると心配するのはさすがに考えすぎですが、市場に相場下落の材料がそろい始めることは間違いないわけですから、ここからは常に下方向への動きを意識した売買が必要になりそうです。

為替取引の場合は1ヶ月近くに及んでこつこつと積み上げてきたはずの利益をほんの数分ですべて失いかねないのが暴落のリスクとなりますので、なんとしても巻き込まれないようにすることが必要ですし、あわよくば暴落のショートのポジションを持っていることが望ましいことになります。

ここからは、こうしたタイミングが近づいていることは常に意識した売買を行いたいものです。

関連記事:

→海外投資/オフショアファンドの窓口【IFA無料紹介サービス】

→日本と世界の学資保険比較!元本保証140%の海外積立商品

→海外積立投資メイン3社の比較と評判

→ヘッジファンドは投資信託比較で手数料10倍!でもリターンは3倍!?