老後の生活のためにも資産運用が大事だという話をよく耳にするかと思います。

サラリーマンとして安定した給料をもらっていても、その給料を貯金していくだけでは老後の生活が不安です。しかし、なかなか日々の生活を送る上で資産運用に資金を回す余裕も時間もない、資産運用ってお金に余裕がある人がするものでしょとお考えの方も多いかと思います。そこで今回は日々忙しい生活を送るサラリーマンが取るべき資産運用の手法をお伝えします。

余裕のある人しか資産運用はできないのか

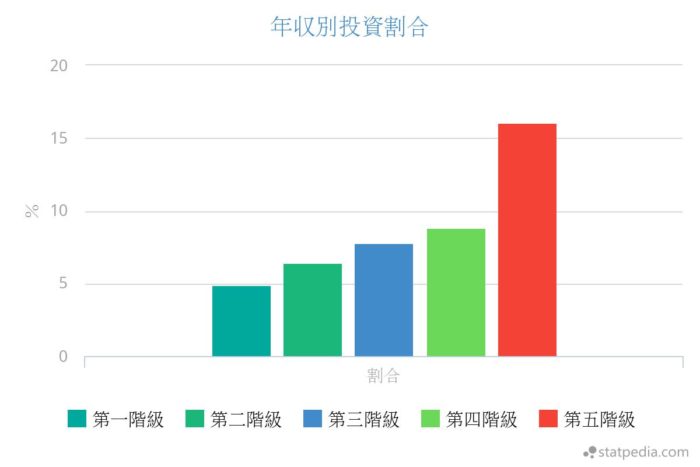

次のグラフは総務省が発表している年収別の投資割合をまとめたものです。

ここでは年収を5段階に分けて表しています。

それぞれの平均年収は、第一階級は336万円、第二階級は501万円、第三階級640万円、第四階級811万円、第五階級1,223万円です。

これを見ると明らかに年収の高い人ほど投資にあてている金額が多いことがわかります。

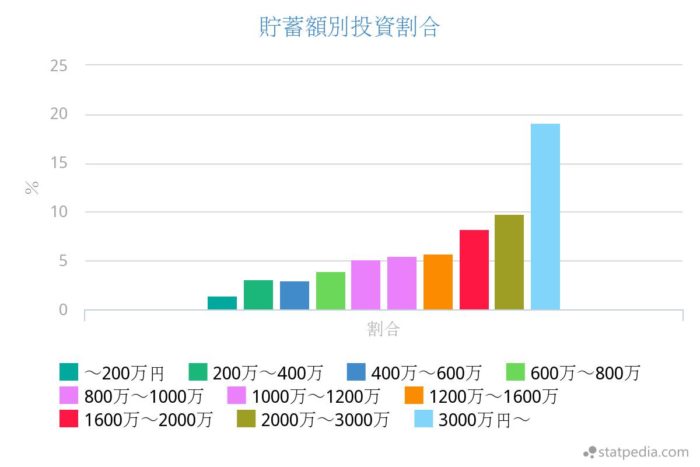

次に同じく総務省のデータから貯蓄額ごとの投資割合を見てみます。

このデータを見ると貯蓄額が3,000万円以上の人たちだけが飛びぬけて投資をしていることが分かります。

しかしながら特に800万円以下の人たちはいずれも4%以下とほとんど投資をしていないことが分かります。

このように年収が高い人、貯蓄に余裕がある人が投資を積極的に行っていることは明らかです。

しかし年収が高いから、貯蓄に余裕があるからという理由だけで投資割合が増えているとは思えません。

もちろん年収が高い人はそうでない人と比べた場合に余裕資金が多いため投資に充てることができる金額も必然的に多くはなりますが、上図のように資産に余裕がある人の2割はリスクを取って資産を運用しているのです。

これは資産に余裕のある人はただ何となく定期預金に資産を預けたりするのではなくさらに資産が増えるように常により良い運用先、手法を探しているからに他なりません。

個人的には年収が高い人、貯蓄が多い人が資産運用をしているのではなく、資産をより増やそうという意識こそが高年収や貯蓄を生み出しているように感じます。

資産運用は少額からでも開始できます。

年収や貯蓄額はさほど関係ありません。

資産運用に対する意識を変えていくことが大切です。

サラリーマンとしての時間の使い方

しかしあなたがサラリーマンとして働いている場合はもちろん本業は安定した生活のためにも大切です。

ただ闇雲に資産運用をすれば良いというものでもありません。

ここで時給の考え方を資産運用にも当てはめてみます。

仮にボーナスのことを考えずに、本業が月給で手取り30万円、残業含めて月に200時間働いていると仮定します。

そうするとあなたの時給は1,500円となります。

また資産運用として貯めた300万円を仮に株式投資で年間4%の利回りを上げたとします。

そうすると年間では12万円の収益があがりますが、もしこの4%の利回りを上げるために毎日平日の仕事終わりに1時間、株価のチャートとにらめっこしたり、市場調査をしていたとしたらどうでしょうか。

月1万円の収益で20時間の時間を割いていることとなり、時給換算すると500円となります。

本業のほうが何倍も時給が高くなります。

これは極端な例を上げていますが、忙しい中で時間もお金もかけて資産運用を行うならば、この時間の使い方も考えて効率良く資産運用を行っていくことが必要です。

年利4%の複利運用の効果

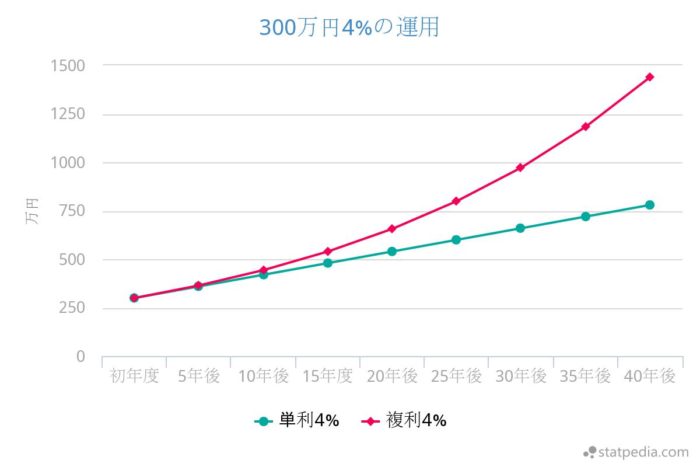

では先ほど例に挙げた300万円で年利4%の運用が良くないのかというと決してそうではありません。

毎年収益の上がった12万円を使ってしまっていては話は別ですが翌年312万円をしっかりと運用に回せば、しばらくするとその効果は絶大です。

12万円あがった収入に手をつけず、そのまま投資に充てていった場合、40年後には単利(毎年12万円を引き出した場合)の運用にくらべて倍近い資産に変わります。

また先ほどの時給の話で言えば、1年目は500円だったものが40年後には2,500円に上がっている計算になります。

このように根気よく継続して収益を上げられることができるなら株式投資も悪くないということになるため、早くから資産運用を開始することが大切です。

少額かつ時間を使わない資産運用

先ほど株式投資を例に上げましたが株式投資で資産運用を行う場合にはやはり経験や知識、そして時間が必要です。

知識や経験がなく、かつ会社勤めをしている方が四季報や日々目まぐるしく変わるチャートを見つめながら運用して安定した収益を上げていくことは並大抵のことではありません。

そのため、そこまで知識や経験がなくても、また忙しいサラリーマンが時間をつぎ込まなくても始められる資産運用の手法として投資信託が人気です。

確かに投資信託は投資初心者やサラリーマンが行う資産運用の手法として以下のようなメリットを持ちます。

1)専門家による運用

投資信託では、運用の知識がそれほどなくても自分で運用せずに専門家に運用してもらえるというメリットがあります。

また個人での株式投資や債券投資では買えないような、海外の株式や特殊な金融商品も投資信託で専門家を通じてなら購入が可能になります。

2)少額からの投資が可能

投資信託では1万円や安いものだとワンコインで買えるようなものがあります。

先に例で挙げたような300万もの投資はいきなり出来なくても例えばボーナスの一部を使って数万円ほどの投資から始めてみて自分に合いそうだと思ったら追加投資するといったようなことも可能です。

3)分散投資によるリスク回避が可能

投資信託の商品は複数の投資先に既に分散投資が行われています。

分散投資を行うことによって、ひとつの投資対象が極端な値下がりをしたとしても他の投資対象が安定をした収益を上げてれば、トータルで元本割れを起こすということを避けることができます。

個人で株式投資を行う際には、まとまった資金がないと複数の株式に手を出せないことがありますので、この分散投資は投資信託ならではとも言えるでしょう。

以上のような観点からサラリーマンが行う資産運用のひとつの形として投資信託は合っているかと思います。

投資信託で気を付けるべきこと

投資信託は安定した収益が比較的上げやすい投資手法かと思います。

しかしやはりそれでも得をする人がいれば損をする人もいるのが投資の世界です。

以下に投資信託で損をする人に多いケースや留意点を挙げます。

1)短期投資をする人は損をする

短期間での収益ばかりを気にして、短いスパンで売買を繰り返す人には損をしてしまう人が多いです。

資産運用では気長な長期投資のスタイルが基本です。

短期間の価格の変動ばかりを気にしていると、複利の効果も得られませんし、専門家の選んだ投資先を信じて気長に待つことも大事です。

2)投資可能な資産全額を一気に投資してしまうと危険

仮にあなたが500万円、投資可能な貯蓄を持っていたとしても、一度のタイミングでこれらの資金を全額投資してしまうと非常に危険です。

投資した金融商品がどのタイミングで値上がりするか、値下がりするか正確に読み切れる人などいません。

もし投資したタイミングが高値のピークで合った場合、あとは損をしていく一方になります。

そこでまとまった資産があったとしても500万×1回ではなくタイミングをずらして100万×5回というように分けて投資することが理想です。

3)毎月分配型で損をする

毎月分配型の投資信託を購入すると毎月分配金が分配されます。

分配金とは投資信託の運用益から投資家に分配されるものですが、実は投資信託の基準価格が値下がりした月でも、分配金が支払われることがあります。

投資信託の分配金は、普通分配金と元本払戻金に分かれており、この元本払戻金というものは運用資産の値上がり益ではなく、運用資産そのものから支払いが行われています。

そのため値下がりしているのに分配金が支払われている場合には、気が付いたら実際は元本が減っており、その後、運用益が上がっても元本が減っている分、本来の収益よりも少なくなってしまっているということがあり得るということです。

4)同銘柄への集中投資で損をする

分散投資の考え方が大事だと先ほども述べましたが、分散投資を意識して投資信託を購入していたとしても購入している投資信託がすべて、例えば日本株式型の投資信託で合った場合、日本経済が大きく悪化するような政策や災害があった場合に大きく損をしてしまう可能性があります。

投資対象の国を分けることもひとつの手です。

投資信託のひとつ先へ

上記のような留意点に気をつけていれば投資信託は比較的安定した収益を上げやすいものですし、時間のないサラリーマンや運用初心者には適したものであることは間違いありません。

まずは投資信託から資産運用を始めてみることをお勧めします。

しかしながら、もしもう少し投資に充てられるお金があるのであれば、あるいは投資信託での運用を経て資産に余剰が出てきたというのであれば、投資信託と似たような手法でありながら、高い利回りを得やすい「個人向けヘッジファンド」をお勧めいたします。

個人向けヘッジファンドは大口からの投資の受付が多く少額からの受付をしているところはほとんどありませんが、そのぶん高い利回りを上げています。

投資信託だとよくて年間の利回りが3~5%というものがほとんどですが、個人向けヘッジファンドの場合には10~15%、高いものだと20%もの利回りを掲げているものも存在します。

投資信託同様、高い専門性をもったマネージャーによる運用になりますし、忙しいサラリーマンが時間を取られることもほぼありません。

投資信託の一歩先の運用として個人向けヘッジファンドもご検討ください。