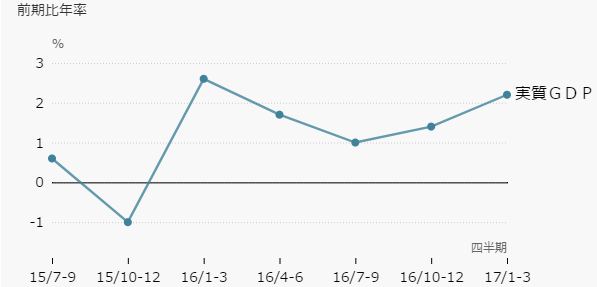

日本の第1四半期GDP(国内総生産)は0.5%前期比、2.2%前期比年率と発表されました。下のグラフ(出所:日本経済新聞)は2015年からの推移を示しています。2015年第4四半期から連続5期のプラス成長と言えます。つまり2年前後半、そして昨年、今年前半と良い経済状態を続けていると言えます。中身を検証すると、やはり輸出の寄与度が大きく、実質2.1%(前期比)、名目5.0%(前期比)となっています。依然として日本は輸出で稼ぐ経済体質に変化がないことを証明しているグラフです。

円相場を見ても、昨年は英国のEU離脱(Brexit)の国民投票、保護主義的政策を掲げるトランプ米大統領の選出と言ったリスク要因がありました。しかし100円を大きく上回る円高相場とはならず、おおむね100~110円の範囲内に収まり、輸出企業にとっては、収益を確保できる相場にあったと言えます。輸出企業の想定為替レートも105円前後で設定しています。

FRB(米連邦準備理事会)が利上げするか

今後FRB(米連邦準備理事会)が利上げするとの観測が強く、大きく円高に振れることはないと見られます。従って105円と言う想定為替レートは、かなり保守的な数字であると言えます。日本は今年も輸出中心に経済を続けていくのではと思います。

そして個人消費も実質0.4%、名目0.2%と堅調と言えます。メディア報道では、テレビなどの買い替え時期に来ていること、外国人旅行客のインバウンド需要が堅調であるとのことが要因としています。そして住宅投資、つまり住宅を購入する需要が強いと言えます。住宅投資は実質0.7%、名目1.4%の上昇です。景気改善が続き、個人の所得が上昇すれば、子育て世代の住宅需要は底堅く推移すると予想されます。

ですが、不安になる数字もあるようです。公共投資実質-0.1%、名目0.3%と、こちらは政府予算の関係で執行が遅れるのではと思います。もっとも今後補正予算が執行されれば、押し上げ効果を期待されています。

GDPデフレーターが意味すること

名目GDPを実質GDPに計算し直す時に使用される物価指数を「GDPデフレーター」といいますが、第1四半期GDPデフレーター-0.8%前年比となっています。上記の良いGDPの数字にも、一向に物価上昇圧力がかかっていないと言えます。2015年には2.0~0.0%で推移、そして今回は2013年以来のマイナス圏の数字となりました。これはどのようなことを意味するのでしょうか。

消費全般に渡って消費者が一部買い替え商品を除いて買い控えているのではとの指摘があります。賃金の伸びは緩やかであり、財布のひもは依然として固いことが見て取れます。つまり節約に励んでいるということです。賃金の伸びを示す数字は、昨年は2%台が続いていましたが、今年第1四半期0.8%にとどまっています。人口減と少子高齢化社会が、国民の“将来の生活防衛に備えないといけない”という意識と行動に走らせているのではと説明するアナリストもいます。この意味では、日本はバラ色の経済成長とは行きません。将来への不安解消に向けて、政府は社会保障の充実を図らないといけない。そして出生率を引き上げるなどの対策を打っていく必要があると思います。

潜在的に将来を描くことが出来ないという不安が、賃金が多少増えても、消費に向かわない・お金を使わない国民心理に反映されているのではと思います。その意味では、家計の貯蓄は増える傾向にあるのではと思います。インフレ率の指標を見ると、3月消費者物価指数0.2%前年比と一向に上昇に向かっていません。生鮮食料品とガソリンなどの物価変動が激しい商品を除いたコア・コア指数と言われる数字は-0.1%(前年比)となっています。経済成長は順調に改善しているものの、脱デフレとはなっていないのが現在の日本と言えます。

これに対して、日銀は現在どのような経済政策をとっているのでしょうか。黒田日銀総裁が2013年4月に打ち出した異次元の質的・量的緩和(マネタリーベースで年間60~70兆円増加するように金融調整を実施)を実行したものの、一向にデフレ脱出とはなっていません。現在は昨年9月に打ち出したイールド・カーブ・コントロールという理解が難しい金融政策が中心となっています。

マネタリーベースでは当初より増やし80~90兆円としましたが、よりきめ細やかな金融調整を実施しました。つまり10年国債の利回りをゼロ程度に推移するように長期国債を購入し、市場に流動性を供給するというものです。ゼロ金利程度で安定するような政策をとるために、10年国債利回りが0.10%程度になると市場はすかさず債券を買って利回り低下する傾向にあります。

筆者はある程度、金利上昇をしてもよい金融政策をすべきではと思います。10年で0.50%程度、或いは1.00%程度まで金利上昇する荒療治をしても良いのではと思います。米国では10年債が現在2.22%と、FRBの利上げセッション入りの入っていることを理由に上昇しています。黒田総裁が打ち出す2%の物価目標を達成するには、長期金利も上昇することをある程度容認しないと、短期金利が上昇してきません。流動性供給だけでは、個人の節約志向から、なかなか消費にお金を使う方向には向かいません。そんな訳で、デフレ脱却への道程は遠いと言えます。

ミドルリスク、ミドルリターンの商品でリスクヘッジ

逆説的に筆者は最近の日銀の量的緩和政策を理解しています。国民の財布のひもは固いと前述しました。そして将来への資産を蓄える方向性を国民は好みます。経済が改善し、円安方向も見渡せる中、資産として蓄えておくだけでなく、資産運用と言うことに積極的に取り組むのではないかと思います。個人の資産が1500兆円にも膨れ上がる中、少しでもその資産価値を増やそうと、投資運用します。現在の世界経済はリスクが存在するものの、過去に経験したリーマンショック、不動産バブルの崩壊、ITバブルの崩壊などとのリスクとは比較にならないほどの好投資環境と言えます。リスク資産へのポートフォリオ割合を増やす環境と言えます。

日本株式市場で言えば、海外要因から株価が下げても、日本銀行が継続してETF(上場投資信託)を購入してくれる安心感があります。そして外貨運用にしても、為替で、日本が低金利政策をとっている限り、円安傾向は続きます。その意味で、少々利回りが高い外債投資、キャピタルゲイン狙いの海外株式投資などに振り向けることは投資の旨味があると言えます。

但し、リスク回避の投資環境が定期的に訪れます。保守的な投資家は心理的圧迫感を味わうことを嫌います。リスク資産への投資比率を増やすと同時に、ミドルリスク、ミドルリターンの商品も引き続き一定程度確保して行くことは、安定的に資産を増やすという点では、賢い選択ではないかと思います。ミドルリターンな商品は、リスク商品のヘッジとして考えるべきではないのでしょうか。

関連記事:

→海外投資/オフショアファンドの窓口【IFA無料紹介サービス】

→日本と世界の学資保険比較!元本保証140%の海外積立商品

→海外積立投資メイン3社の比較と評判

→ヘッジファンドは投資信託比較で手数料10倍!でもリターンは3倍!?