株式投資とは株価が上がると見込んで企業のビジネスを購入するものです。それならばできるだけ「お買い得な」株式に投資したいと考えます。でも割安な株式を見つけて投資する方法は存在するのでしょうか。そのヒントは「バリュー投資」にあるのです。

バリュー投資とは割安な株式を見つけて時間をかけて株価の上昇を待つ投資法として古くから知られています。そしてバリュー投資の驚くべき点は手法を学べば個人投資家でも取り入れることができるということです。

そこで今回の記事はバリュー投資の中でも「清算価値」を見積もって投資する方法について解説します。そして現時点で清算価値を下回る株価になっている企業を紹介します。ぜひ最後までご覧ください。

1:バリュー投資は「1ドルを66セント」で買う投資法

バリュー投資とは50年以上前からその手法の合理性と高い成果が明らかになっています。当時アメリカのビジネス・スクールで教鞭をとっていたベンジャミン・グレアム氏が世界恐慌で荒れ狂う株式市場を生き残る投資法として開発したのです。

バリュー投資の基本的な考え方は投資先企業の「本質的価値」を算定し、株価の方が安ければ投資をするというものです。バリュー投資を「1ドル紙幣を66セントで買う投資法」だと世界一の投資家ウォーレン・バフェット氏が述べています。

2:最も把握しやすい資産のみに焦点を置いた「ネット・ネット株」

グレアム氏が提唱した最もお買い得な投資法として「純流動資産から負債を差し引いた資産額より株価が安い株式に投資する」という手法があります。このような株式を「ネット・ネット株」と呼び、現在でも最も安値で投資できる手法の一つです。

3:会社が事業を終わらせる時に用いる「清算価値」

ただしネット・ネット株は大不況の最中か、倒産が見えている企業でないと簡単には現れません。また近年の株式市場ではネット・ネット株の株価になる前に株価が修正されることがほとんどです。

そこで次に行えるバリュー投資の手法として「清算価値以下の株」を探すという手法があります。これは仮に企業が事業をすべて売却するときに企業が手に入れる金額を見積もって、株価がそれを下回れば投資するというものです。

グレアム氏の後継者たちが後年執筆した「バリュー投資入門」と呼ばれる本では清算価値の計算方法として以下の目安を相応だしています。

資産の総額を見積もる(下記の合計額)

現預金・有価証券×100%

売掛金・売上債権など×85%

棚卸品・原料など×50%

土地・建物・装置など×45%

他の項目は0とする

そこから負債総額を差し引く

4:清算価値以下の株価で取引されている上場企業が存在する理由

ところで、清算価値を下回る株価で取引されている企業は本当に存在するのでしょうか。実際に調べると存在するのですが、その理由として以下の項目が考えられます。

・成長率の低い業界・企業

・新興市場の株式

・消費者と直結していない企業

・株主還元に積極的でない企業

こういった要素が含まれる企業は投資先として魅力や信用性が低くなります。したがって株式を買い求める需要も低くなり株価が低迷しやすいのです。

5:清算価値以下の株を見つけるスクリーニング法はPBR0.5以下

では清算価値以下の株価になっている企業を簡単に見つける方法はあるのでしょうか。今回清算価値以下の株を見つけるためにスクリーニングサイトにて以下の2点の条件設定をしてみました。

PBR0.5以下

自己資本比率60%以上

この条件でスクリーニングすると数十社の株式が検出されました。その中から数社調査の上、今回は以下の企業を紹介いたします。

6:今存在するバリュー株【9402】中部日本放送は愛知県の放送局を保有する会社

中部日本放送は東海3県エリアをまかなうTBS系列のテレビ・ラジオ局です。その他東京・名古屋の都心部にて不動産賃貸や東海地域のゴルフ場を有しています。

また投資有価証券として保有している主な企業はTBSや大手金融機関の株式です。上場市場は名古屋証券取引所のみで、配当は継続されていますが株主優待はありません。

このように同社は成長が期待されない業界で、地方上場のみ、そして個人投資家を惹きつける株主還元もありません。

7:高収益ではないが黒字をキープ

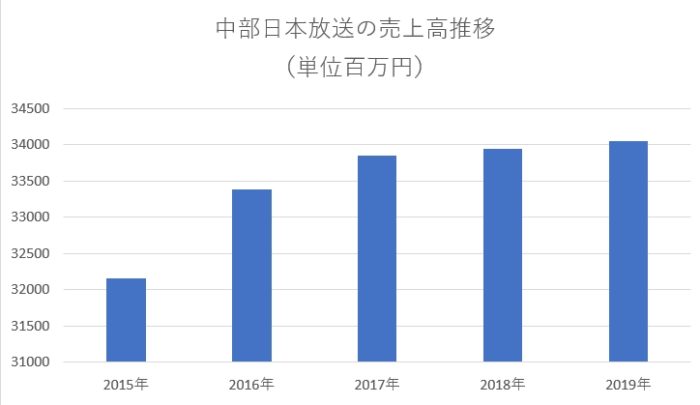

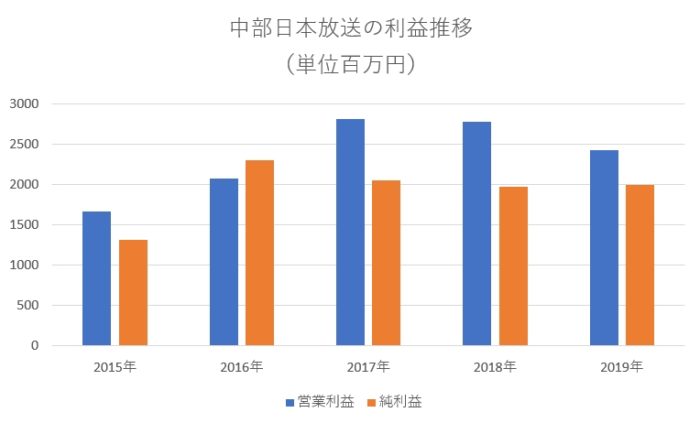

いくら株価が割安だと言っても衰退が明らかな企業に投資するのは危険です。そこで同社が発表している近年の業績を見てみましょう。

このように過去5年間売上高は徐々に増収を続けています。利益面でも若干の変動が見られますが安定した業績です。

8:株価を下回る清算価値

では同社の清算価値と株価(時価総額)について比較してみましょう。※資産・負債の金額は直近に公表された決算短信より

株価

11月8日終値で639円

時価総額(株価×株式数)で約168億円

資産の状況(2020年3月期第1四半期決算短信より)

現金:約104億

売掛金:約70億×85%=59億

土地建物など:約25億×45%=11億

投資有価証券:約178億

調整後資産総額:約352億

負債総額:約145億

調整後資産総額ー負債総額=174億

174億円−168億円(時価総額)=6億円の差額

このように同社は清算価値よりも低い株価で取引されていることがわかります。

9:底値で買って急騰する「きっかけ」を待つ

しかし株式投資をするならば、いずれは株価が上昇する見込みがないと困ります。清算価値以下の株式に投資する場合、どのような理由で株価が上昇するのでしょうか。

TOB等による大量買付・上場廃止

あまりにも割安な株価になっていることは企業も認識しています。企業は株価が低迷しすぎると株式を上場しておく価値がないと考えて自社株を買い戻して上場廃止にすることがあるのです。また同業他社が株式を買い付けて、子会社化することも考えられます。

そのような時、買収先はその時点の株価水準より割高な株価を提示して株主に売却を勧めてくるのです。

アクティビストによる大量買い付け

株価が低迷しているのは経営者の能力が低いからだという考え方があります。そこに目をつけて株式を大量に買い付け、株主総会で発言権を得ようとする投資家がいるのです。このような投資家を「アクティビスト」と呼び、海外では多くいるといわれています。日本では「村上ファンド」が有名です。

アクティビストに目をつけられると株式市場での注目度が高まり、株価が上昇しやすいと言われています。

経済動向による急激な業績改善

そもそも清算価値以下の評価を受けている企業は、将来性も悲観的に見られているものです。しかし先のことは誰にもわかりません。思わぬ業績改善が起こり低迷していた株価が目を覚ますこともあるのです。

同社がこれらのきっかけが起こるかどうかはわかりません。しかしきっかけに皆が気づいた時点では株価は上昇してしまっているのです。したがってバリュー投資を行う上では、「いつか株価が見直される」と信じて気長に待つ必要があるのです。

※この記事は読まれた方が株式投資で利益を得ることを保証するものではありません。株式投資は自己責任にてお願いします。

ライター:福井廉太

理学療法士とMBAの資格を活かして「ポートフォリオ・ワーカー」をしています。

Twitterアカウント:@NOLIMIT_MBA

関連記事:

→海外投資/オフショアファンドの窓口【IFA無料紹介サービス】

→日本と世界の学資保険比較!元本保証140%の海外積立商品

→海外積立投資メイン3社の比較と評判

→ヘッジファンドは投資信託比較で手数料10倍!でもリターンは3倍!?