最近、様々なところで話題になっているソーシャルレンディング(貸付型クラウドファンディング)。

新たな金融・投資メディアとして注目が集まっていますが、「ソーシャルレンディングって何?」と質問されても、まだまだきちんと説明できる人は少ないようです。

Wikipediaを少しのぞくと「ソーシャルレンディング(Peer-to-peer lending、Social Lending)とは『ネット上でお金を借りたい人、企業(ボロワー)』と、『ネット上でお金を貸したい人、企業(レンダー)』を様々な方法で結びつける融資仲介サービス」と記述されています。でも、これでは何のことかいまいちピンときませんね。そこで今回は、ソーシャルレンディングの「キホン」と「いま」をご紹介しましょう。

予想利回り5~15%⁉ 「ソーシャルレンディング」とは?

冒頭で紹介したWikipediaの「ソーシャルレンディング」の一節を図表化するとわかりやすいので、イラストにしてみましょう。

図の中央に位置する「ファンド運営会社」は、個人や事業者(借り手)と、投資家(貸し手)をオンライン上でつなぐ金融仲介サービス企業となります。こうした新しい金融サービスが登場した背景には、銀行の貸し渋り、貸し剥がしのほか、リーマン・ショック以降に銀行の投資ルールが厳格化されたため、お金を借りたい人に、適切に融資がなされていない現状が横たわっているといえます。

さらに、銀行にお金を預けていても驚くほど少額の利子しかつかない昨今、ソーシャルレンディングの予想利回りが5~15%となれば、「それって怪しいよね」と思われても致し方ないかもしれません。でも、ここでいう「予想利回り5~15%」は実在する話。何よりこうした高利と、銀行が融資をしない借り手にも幅広くかつ柔軟に資金を供給している点が、注目を集める要因になっているといえるでしょう。

「クラウドファンディング」のキホン

では最初に、「クラウドファンディング」と「ソーシャルレンディング」の違いを把握しましょう。

「クラウドファンディング」は、群衆(crowd)と資金調達(funding)を組み合わせた造語であり、ご存じの通り、ある特定の個人・組織が取り組んでいる活動やプロジェクト(起案・首唱)に対して、その起案に賛同した不特定多数の人が、インターネットを通じて財源の提供や協力などを行う「資金集め」の方法です。

そして、プロジェクトの意義・目的(クラウドソーシング)を掲げる起案・首唱者と、その取り組みに賛同し、資金を提供してくれる群衆(crowd)を仲介するのが、クラウドファンディング・サービスを手がける組織(プラットフォーム)となります。このプラットフォームも最近では「ソーシャルファンディング」と呼ばれ、ベンチャーの資金支援、政治活動支援のみならず、スポーツ、音楽、映画・アート、科学・宇宙研究、発明品開発、クリーンエネルギーの開発、復興支援など、「クラウドファンディング」による「資金集め」はあらゆるジャンルに裾野を広げています。

「ソーシャルレンディング」のキホン

次は、ソーシャルレンディング(Social Lending)です。

これを簡単に言うと「お金を借りたい人や企業」と「お金を貸したい人や企業」を、インターネットで結びつける「融資仲介サービス」を指し、日本でこのサービスが始まったのは2010年頃。金融サービスとしては非常に新しい形態のものとなります。

当初は「ソーシャルレンディング」の名称が一般的でしたが、「クラウドファンディング」の浸透に伴い、最近は「貸付型クラウドファンディング」「投資型クラウドファンディング」の名でも呼ばれるようになっています。現在「ソーシャルレンディング」のサービスを手がける企業は約20社にのぼり、業界首位であり最老舗(2007年設立)の「maneo」の累計運用総額(応募額)は、わずか数年のうちに500億円弱まで急拡大。何より着目すべきは、平均利回りが5~8%である点でしょう。

さらに、2015年の国内クラウドファンディング市場の対前年比伸び率は43%。2014年には5社だった参入事業者数も、わずか2年で17社に急増。こうした数字からも、確実に市場規模が急拡大していることがわかります。

つまりは、「銀行にお金を預けても、利子はスズメの涙」「担保がないので銀行がお金を貸してくれない」「高い金利でも借りたいのに借りるところがない」「お金を貸してくれる家族も親戚も友人もいない」など、これまで資金を元手に事業拡大、新規事業などを手がけたくとも思い通りにいかなかった人々が、その躍進と成長を支える原動力となっているのです。

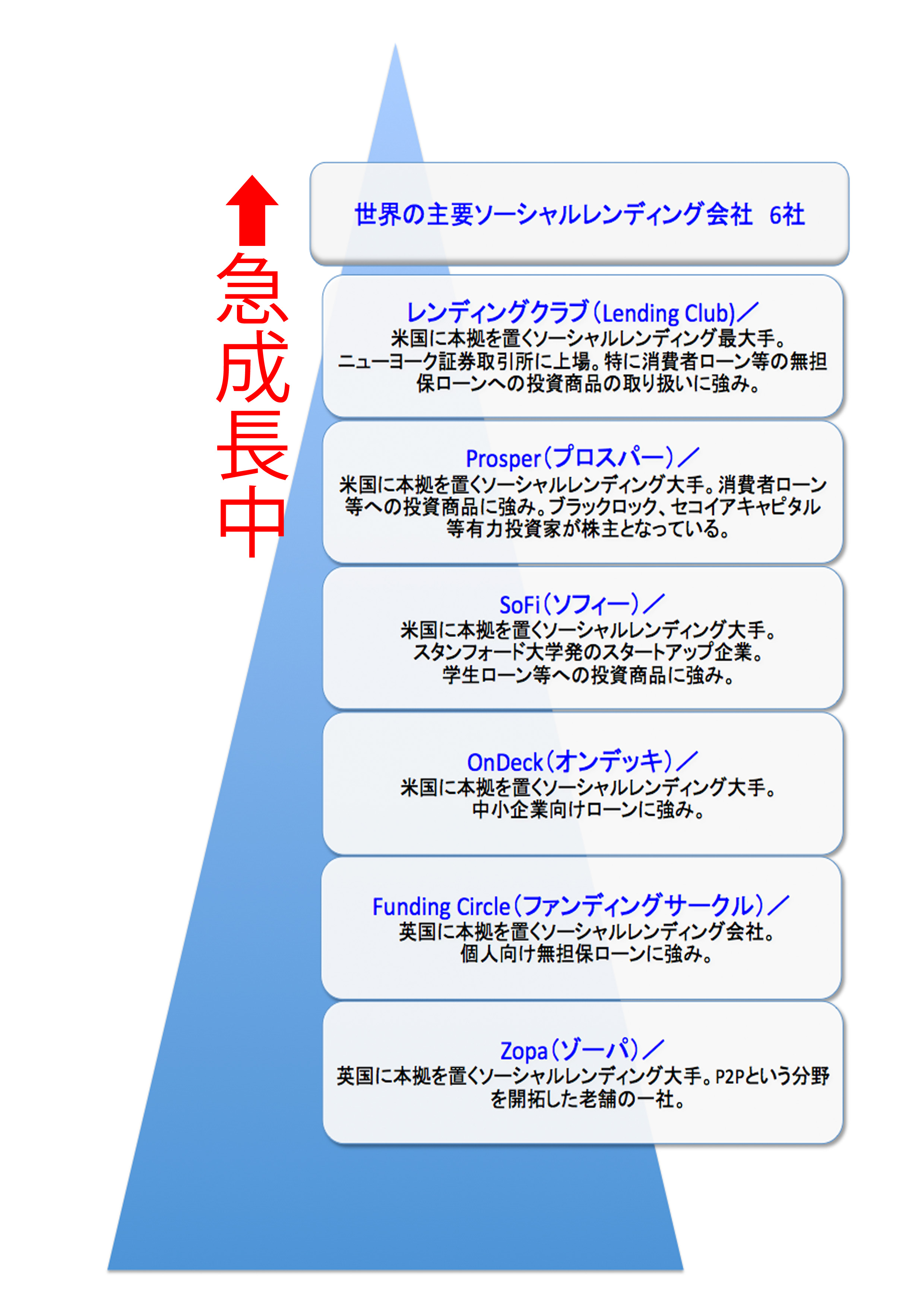

世界では、すでに「ソーシャルレンディング」が急拡大

日本ではまだ黎明期にある「ソーシャルレンディング(貸付型クラウドファンディング)」ですが、世界に目を向けると、その規模は急拡大を遂げており、2014年の実績で、世界全体のクラウドファンディング(ソーシャルレンディング)市場規模は約1兆7000億に達しています。

アジアに限れば、2014年の対前年比の「ファンディング・ボリュウム」は320%の伸び率となり、世界の中でも突出した成長度合いを記録。ちなみに他エリアは、北アメリカ/145%、南アメリカ/167%、欧州/141%、アフリカ/101%、オセアニア/59%になっています。

加えて、国外大手6社(図参照)の「ソーシャルレンディング」の本拠地は米国・英国に限られますが、躍進を続ける潮流に着目した外資系大手金融機関や、大手金融機関出身者が、目下様々なエリアでベンチャーを立ち上げているもよう。よって今後は、新たな投資チャネルとして世界を席巻する大きな動きになる……と見る向きも多いようです。

圧倒的割合を占める「預金・現金」派の日本人

「たんす預金」の言葉に代表されるように、日本では古くから投資に対して「難しい」「怖い」というイメージが定着してきました。そこで米国と日本の「資産に占める割合」を比較したところ……。

【米国の場合】 【日本の場合】

■預金・現金/約14% ■預金・現金/約55%

■債権・投資信託/約21% ■債権・投資信託/約7%

■株式・出資金/約34% ■株式・出資金/約8%

■保険・年金準備金・その他/約31% ■保険・年金準備金・その他/約30%

※2013年日本銀行調査統計局による資金循環の日米欧比較

上記の通り、約55%もの日本人が「預金・現金」として資産を手元に置いていることがわかります。結果、金融商品(債権・投資信託・株式・出資金)で資産活用している割合は約15%にとどまり、他国と比較して圧倒的に低い水準になっています。

── 総人口のうち高齢者(65歳以上)の占める割合が21%を超え、「超」高齢社会に突入した日本。

2050年には「高齢者」1人に対する「生産年齢人口」が1人になると予測され、年金制度の破綻も懸念されています。老後に備えて早い時期から資産形成(自分年金作り)を始めることの重要性が高まるなか、少額&短期で始められる新たな投資チャネル「ソーシャルレンディング(貸付型クラウドファンディング)」に、みなさんも着目してみてはいかがでしょうか。

≪記事作成ライター:岩城枝美≫

東京在住。大手情報サービス企業を退社後フリーランスに。二十年余にわたり、あらゆるジャンルの取材・執筆、ディレクションに携わる。

関連記事:

→海外投資/オフショアファンドの窓口【IFA無料紹介サービス】

→日本と世界の学資保険比較!元本保証140%の海外積立商品

→海外積立投資メイン3社の比較と評判

→ヘッジファンドは投資信託比較で手数料10倍!でもリターンは3倍!?