1997年12月に登場し、毎月分配型投資信託の先駆けとして市場を席巻した「グローバル・ソブリン・オープン」。

略して「グロソブ」と呼ばれる愛称は、投資に興味のある方なら誰でもご存じでしょう。

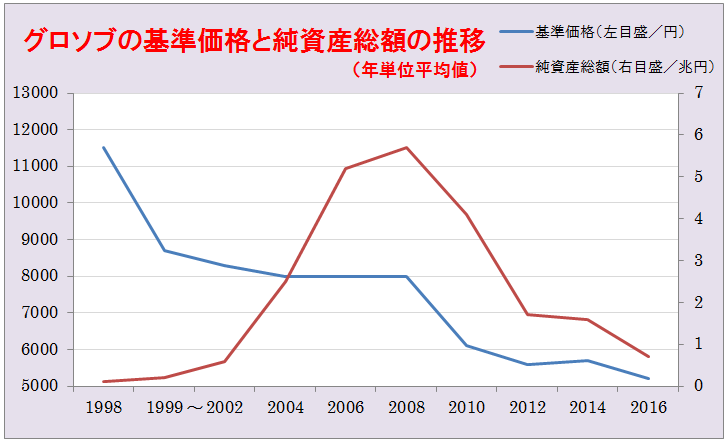

しかし、長年にわたって投信純資産高トップの座に君臨し、一時は6兆円近くまで資金を集めたグロソブも、いまや純資産総額は6000億円を切り、かつての勢いはすっかり失われてしまったようです。

実は筆者も10年以上前、最盛期のグロソブに投資した経験がありますので(約5年間保有)、最近の低迷ぶりを見聞きすると複雑な心境ではありますが……。一世を風靡(ふうび)したグロソブの歩みとともに、その失速に見る投信のリスクや今後のマーケットについて取り上げていきます。

毎月の分配金と安全性の高さが人気のポイントに

世界主要先進国(OECD加盟国)の国債や政府債券など、公的機関が発行するソブリン債を投資対象にした「グローバル・ソブリン・オープン(グロソブ)」は、国際投資で得た利益を毎月一定額ずつ出資者に分配する毎月分配型の投信商品です(3ヵ月・1年決済型もあり)。「A格以上の安定した公的債権に投資するため安全性が高い」とされ、毎月一定額の分配金が必ず出ることから、投資ビギナーや年金暮らしのシニア層にも手の出しやすい入門ファンドとして人気を博しました。

販売当初のグロソブの分配金は1万円あたり60円。100万円投資すれば毎月6000円、年間で7万2000円の分配金を受け取ることができました。2001年以降、この分配金は40円 ⇒ 35円 ⇒ 30円 ⇒ 20円と徐々に減り、2016年8月からは10円に下がりましたが、それでも超低金利の銀行預金(0.001%=100万円預けて1年の利息は10円)と比べると、まだまだお得感はあるのかもしれません。

分配金が出ていても、トータルでマイナスになる可能性が……?

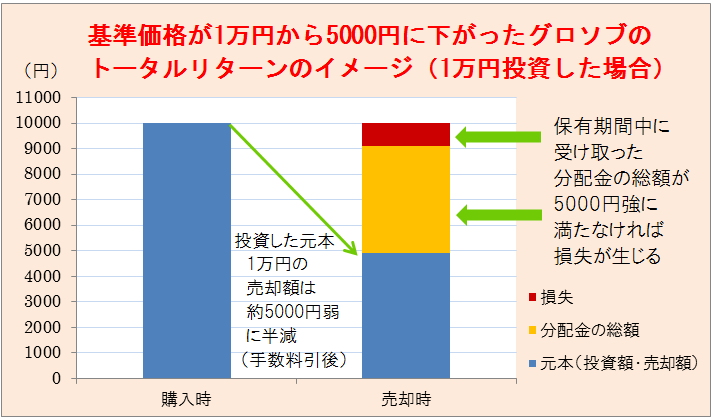

グロソブから広まった毎月分配型投資信託は、月々の分配金が大きな魅力ということで、いま売れ筋の投信商品の半数近くがこのタイプといわれています。ただし「毎月分配金が出ているから大丈夫」と安心して放置するのは禁物です。商品の基準価格(原価)が購入時よりも下がっていたら、投資した元本が目減りして、トータルでマイナスになる(損失が生じる)可能性があるからです。

たとえば、グロソブの販売当初の基準価格は1万円前後でしたが、現在(2017年10月時点)では約5000円にまで下がっています。これを単純計算すると、販売当初に1万円投資した人がいま解約した場合、売却で戻ってくるのは解約手数料を引いて5000円弱。よって、保有期間中の分配金の総額が5000円強に満たなければ、トータルのリターンはマイナスになってしまうのです(グラフ参照)。

ちなみに、筆者がグロソブに投資した時の基準価格は約8000円で、1万円あたりの分配金は40円。それから約5年後に解約した時の基準価格は約7000円、分配金は35円と下がりつつも、トータルのリターンは余裕でプラスとなりました。投資した元本の売却額はマイナスながら、その間に受け取った分配金の総額が元本のマイナス分を大きく上まわったからです。

ちなみに、筆者がグロソブに投資した時の基準価格は約8000円で、1万円あたりの分配金は40円。それから約5年後に解約した時の基準価格は約7000円、分配金は35円と下がりつつも、トータルのリターンは余裕でプラスとなりました。投資した元本の売却額はマイナスながら、その間に受け取った分配金の総額が元本のマイナス分を大きく上まわったからです。

しかし、そのまま現在も保有していたとすれば、筆者も喜んでばかりはいられなかったでしょう。保有期間中はつねに基準価格の動きをチェックして、解約のタイミングを見きわめることが重要だと実感させられました。

グロソブ失速の第一の要因【為替変動の影響】

2002年から12年間、投信純資産高首位の座をキープし、2008年7月の最盛期には純資産総額5兆7000億円もの規模を誇ったグロソブですが、現在は15位までランキングを下げ、純資産総額は5700億円ほどに激減しています。

なぜ、圧倒的な人気を誇る巨大ファンド・グロソブが、ここまで失速してしまったのか?

その主な要因として挙げられるのが「為替変動の影響」「分配金による原資の目減り」「投信ブームによる高分配商品の台頭」です。

まずひとつ目の「為替変動の影響」についてですが、グロソブは主に外貨建ての外国債で構成されており、為替ヘッジ(先物取引などで為替変動によるリスクを回避する方法。ただしコストがかかる)も付けていないため、為替相場の動きがそのまま基準価格に反映されます。つまり、円高になれば資産が目減りし、円安になれば増えるということ。グロソブ販売当初の為替レートは1ドル120円前後の円安で推移していましたが、2007年のサブプライムローン問題などで円高が進行。その後、1ドル70円台まで円高が進んだことから、その影響による損失はかなり大きかったといえるでしょう。

ただし、この為替による影響は、失速の単なる引き金に過ぎないとする見方が有力です。それ以上に、第二・第三の要因がグロソブを大きく揺るがし、ひいては投信市場にも大きな波紋となって広がりつつあるのです。

グロソブ失速の第二の要因【分配金による原資の目減り】

二つ目の要因「配当による原資の目減り」については、グロソブに限ったことではなく、毎月分配型投資信託の宿命といえるのかもしれません。このタイプの投資信託は、毎月一定額の配当を必ず出さなければいけない商品なので、運用益が上がらなければ元本を取り崩して分配金(特別分配金・タコ足分配とも呼ばれる)が支払われます。つまり、損失が続くと身を削って資産がどんどん減っていくのです。

また、分配金の高さが人気の決め手となる毎月分配型投資信託は、運用益が上がっても元本に組み込んで再投資されにくく(分配金を優先するため)、構造的に原資が減りやすい仕組みとなっています。加えて、安全性が高いソブリン債は利回りが低いため、それらを投資対象とするグロソブの場合、そもそも運用益が上げにくいというハンディも背負っているわけです。

運用益が上がらなくても分配金を支払わなくてはいけない ⇒ 原資を確保するために分配金を下げる ⇒ 低い分配金によって投資家離れが進む ⇒ 資金が流失して運用のパフォーマンスが落ちる……

そんな悪循環に陥ったグロソブは、みずから築いたマーケットに限界が訪れることを、わが身をもって警告しているような気がしてなりません。

グロソブ失速の第三の要因【投信ブームによる高分配商品の台頭】

2000年代に入ってグロソブの人気や認知度が高まるなか、月々の年金代わりに分配金を受け取れる毎月分配型投資信託は、退職を迎えた団塊の世代を中心に年々広まりを見せました。そうした高齢者層からのニーズの高まりと、国際的な金利低下(=金利が低下すると債券価格は上昇)による市場環境の追い風を受けて、毎月分配型投信ブームはますますヒートアップ。2000年代後半になると、海外のリートファンド(不動産投資信託)や、信用度の低い(格付けBB以下)ジャンク債に投資するハイイールド系ファンドなど、グロソブをしのぐ高分配の商品が次々と登場。リスクは多少高くても、より高水準の分配金を出すファンドに投資家の関心が移っていきました。

そして、2000年代後半のサブプライムローン問題やリーマン・ショック以降、グロソブは金融危機の影響による基準価額の下落や、たび重なる分配金の引き下げで人気が離散。ついに2014年4月、12年間堅守した日本最大の毎月分配型ファンドの座から陥落し、米国の不動産投資で100円前後の高分配を上げる「フィデリティ・USリート・ファンド」に首位を明け渡しました。

その後も、グロソブは後発の高分配ファンドの台頭に巻き返しが図れず、現在(2017年10月時点)の投信純資産総額ランキングは15位まで後退してしまいました。

投資家の志向は「ハイリスク・ハイリターン」へ

こうして「グロソブ以降」となった毎月分配型投資信託のラインナップは、先述した海外リート・ハイイールド系ファンドや、通貨リスクを高金利の新興国通貨(ブラジル・レアル、南ア・ランドなど)にスイッチする通貨選択型ファンドなど、元本に対して年率10%前後の高分配をうたう商品が主力となりました。言い換えれば、より高いリスクを負う見返りとして、高い利回りを得られる設計の商品が増えたということです。

その背景には、少しでも多くの分配金を求める顧客を、より高分配のファンドへ次々と乗り換えさせ、運用手数料をかせぎたいという証券会社の狙いがあるのは明白でしょう。そこで、利回りに限界がある従来型の株式投信や円建ての金融商品ではなく、海外の不動産やマイナーな債権、為替などのリスクを複雑に組み合わせた、ハイリスク・ハイリターン設計の商品が次々と開発・販売されるようになったわけです。

事実、これらのファンドは金融危機以降も高い水準の分配金で多くの投資家を引きつけ、超低金利で運用先に困った個人マネーの有力な受け皿になっていると見られます。

人気の高分配ファンドにもグロソブと同様の危機が……

しかし、ここ1~2年の間に分配金を引き下げる大型ファンドが相次ぎ、2016年には毎月分配型投信の3分の1にあたる約460本が分配金の引き下げを実施。グロソブから首位の座を奪った「フィデリティ・USリート・ファンド」も、しばらくは投資家からの資金流入が続いていましたが、2016年11月に分配金を100円から70円へ引き下げた翌月、1カ月間で500億円を超える資金流出に見舞われました。つまり、順調に見えた後発の高分配ファンドにも、グロソブ失速の第二の要因が危機となって迫りつつあるのです。

冒頭で触れたように、高分配の毎月分配型投資信託は「タコ足分配」に陥りやすく、運用益を超える「特別分配金」の支払いで基準価格が下落し、いつかは分配金を引き下げざるを得なくなる。その結果、実質的なリターン(基準価格の下落分に受け取った分配金を加味したトータル収益)がマイナスになっているファンドも少なくありません。結局のところ、投資家は自身で支払った元本を食いつぶしながら、高い分配金を得ているに過ぎないのです。

さらに、リスクヘッジなどでファンドの仕組みが複雑になるほど、内包するリスクを理解するのが難しくなり、そこにかかる運用手数料などのコストも高くなるため、投資家にとってのメリットはますます薄れていくのです。

大きな転機を迎えた投信市場はここ数年が正念場に!

こうした高分配を売り物にする投信販売・運用については、金融庁も健全性を問題視する意向を示しており、高い分配金で退職世代を引きつける手法は、もはや限界に達しているとの見方が業界内でも広まっています。いまやネットなどの情報で賢くなった投資家から、元本を取り崩してまで分配する仕組みが敬遠されはじめたのも、当然の成り行きといえるのかもしれません。

そうした中、元本を削らずに運用益内から分配金を支払う上場投資信託(ETF)や、スマホで取り引きできる低コストのインデックス型投資信託、資産運用・管理を包括するラップ口座など、現役世代の資産形成に対応した商品が着実に残高を増やしており、投信市場は世代交代とともに新たな時代へとシフトしつつあるようです。

グロソブが火つけ役となって一大マーケットを築き上げ、時代のニーズの変化とともに、いま大きな転機にさしかかった投信市場。投資信託が長期の資産運用という本来の役割を取り戻しつつ、さらなる飛躍を遂げるためには、いかなる自己変革が求められるのか……。将来のマーケットを担う投信業界にとって、ここ2~3年が正念場になることは間違いないでしょう。

≪記事作成ライター:菱沼真理奈≫

約20年にわたり、企業広告・商品広告のコピーや、女性誌・ビジネス誌などのライティングを手がけています。金融・教育・行政・ビジネス関連の堅い記事から、グルメ・カルチャー・ファッション関連の柔らかい記事まで、オールマイティな対応力が自慢です! 座右の銘は「ありがとうの心を大切に」

関連記事:

→海外投資/オフショアファンドの窓口【IFA無料紹介サービス】

→日本と世界の学資保険比較!元本保証140%の海外積立商品

→海外積立投資メイン3社の比較と評判

→ヘッジファンドは投資信託比較で手数料10倍!でもリターンは3倍!?